【10年超:fjconsultants365日Blog:4,439投稿目】

~経営には優先順位がある~fjコンサルタンツ藤原毅芳執筆

金利

企業が金融機関から借入をする場合、短期と長期があります。短期は1年以内の借入。長期はそれ以上。

借り入れるとき金利は全期間固定金利にすれば試算が楽。

固定金利の場合、借りる金利以上に稼げば問題がありません。

わかりやすい指標で運用しやすいです。

ただ、変動で借り入れする場合は将来を予測しなければなりません。

仮に金利が上昇すれば、その分だけ返済額も大きくなります。

ビジネスの収益を計算する上でも、不確定要素が増えることになります。

個人では

個人がお金を借りる場合。

大きな金額を借りるのは、

・自動車ローン

・住宅ローン

です。

自動車ローンは数年間で返済するプランしかありません。

自動車の資産価値が持続しないからです。

残価設定のローンもありますが長期でも5年間程度ではないでしょうか。

住宅ローンは30年間、35年間の返済になります。

長期というより、超長期の借り入れになります。

30年先、35年先を想像できるのでしょうか。

想像できないから、「なんとかなるか」「もしもの場合は、そのときに考えればいい」と判断しがち。

目先のマイホーム取得を優先させるものです。

将来をどう考えるのか

現在のような不景気のときは冒険はしない。

リスクを取るような判断はしないものです。

誰しもが慎重な判断をします。

ということは、意外にも大きな決断はこの時期に

行うのもひとつの方法です。メリットです。

リスクを慎重に考える。

将来リスクもすべてシミュレーションする。

だからこそ、失敗率が低くなる。

予測できない部分を思い切って「なんとかなる」と判断することもない。

個人でも今の時期に不動産や住宅を購入する人は返済できない状況に追い込まれることは少ないでしょう。

賞与や昇給をアテにしないからです。

余分な期待をしないからです。

どちらかといえば、排除して考えます。

もしうまくいけば、という条件を排除しているのです。

教訓

人は景気上昇が2年続くと、感覚が麻痺していきます。

このまま景気が持続するのではないか。

賞与が出るのが当たり前。

将来は調子の良い状況の延長線上にあると認識してしまう。

そんな感覚に陥るのです。

そのため、無理なローン・借り入れを組んだりするのです。

他の人もやっている。

やらなければ損だ。

それが一種のバブルであり、景気の良さ。

景気は将来が安心できるとき、上昇するのがわかります。

まとめ

景気は繰り返す。

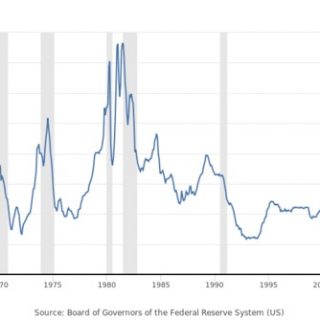

現在、海外の長期金利上昇が注目されています。

敏感に日本も反応しています。

日本の住宅ローン金利も変動金利は各行ともに見直し(上昇)を計画しています。

変動するものは、上がれば下がる。

循環するのが変動です。

その変動を理解しながら判断できるようにしていきたいところです。