【fjconsultants365日Blog:3,800投稿目】fjコンサルタンツ藤原毅芳執筆

この資料が話題に

金融庁の金融審議会「市場ワーキング・グループ」が

2019年5月22日に行われた。その際の資料が話題になっています。

https://www.fsa.go.jp/singi/singi_kinyu/market_wg/siryou/20190522/01.pdf

「高齢社会における資産形成・管理」報告書(案)

何が話題になっているのか?

「老後は年金では足りません」

「○○○○万円が年金以外に必要」

ということがハッキリ提示されたのです。

このような時は資料そのものを読み込み判断することです。

どのような内容になっているのか詳細を抜粋しながら見ていきます。

高齢化社会を取り巻く環境変化

平均寿命と今後の寿命予測

高齢社会の現状から解説されています。

平均寿命:男性81歳、女性87歳。

https://www.fsa.go.jp/singi/singi_kinyu/market_wg/siryou/20190522/01.pdf

↑現在60歳の方のうち、95歳まで生きる方は1/4いる

という試算をここでは開示しています。

健康寿命

健康寿命とは「介護や医療に頼ることなく生活できる」

年齢のこと。

これが男性は72歳、女性75歳となっています。

「平均寿命ー健康寿命」を計算すると

男性:81歳ー72歳=9年間

女性:87歳ー75歳=12年間

となり、この期間は負担が増え、費用もかかる期間になる

ということです。↓

https://www.fsa.go.jp/singi/singi_kinyu/market_wg/siryou/20190522/01.pdf

平均的収入と支出

収入に関しては「失われた20年」の期間、右肩下がり。

年齢別に見てもどの年齢層も賃金の伸び悩みは続いているのが

わかります。↓

https://www.fsa.go.jp/singi/singi_kinyu/market_wg/siryou/20190522/01.pdf

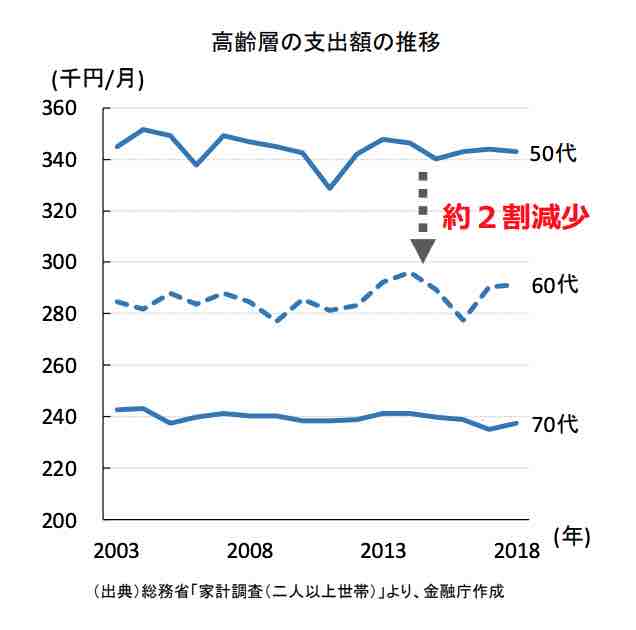

支出も収入と同じような推移を描いています。

ここでは、50代と60代の支出比較をしており、

60代になると総じて約2割減少していると語っています。↓

https://www.fsa.go.jp/singi/singi_kinyu/market_wg/siryou/20190522/01.pdf

毎月5万円の赤字

ここでひとつの結論が出されます。

高齢夫婦の無職世帯における収入と支出の試算です。

実収入209,198円

実支出263,718円

となり差額は54,520円のマイナス(赤字)。↓

https://www.fsa.go.jp/singi/singi_kinyu/market_wg/siryou/20190522/01.pdf

この赤字額については

「この毎月の赤字額は自身が保有する金融資産より補填することになる」

「高齢社会における資産形成・管理」報告書(案)

https://www.fsa.go.jp/singi/singi_kinyu/market_wg/siryou/20190522/01.pdf

と書かれてあります。

ここがポイント。

話題になっているところです。

さらに

「・・・不足額約5万円が毎月発生する場合には、20年で約1,300万円、30 年で約2,000万円の取崩しが必要になる。 支出については、特別な支出(例えば老人ホームなどの介護費用や住宅リフォーム費用など)を含んでいないことに留意が必要である。 」

「高齢社会における資産形成・管理」報告書(案)

https://www.fsa.go.jp/singi/singi_kinyu/market_wg/siryou/20190522/01.pdf

と具体的に1,300万円〜2,000万円の金融資産が必要だと

明確に打ち出しています。

年金等では補えない金額がハッキリ提示されたということ。

課題解決策の提示

このように年金等では補えない額をどのように個人資産として

確保するのか。

いくつかの提案が織り込まれています。

- ①働き続けること

- ②資産運用(資産寿命を延ばすこと)

特に②資産運用については力説されています。

日本では資産運用が少ないこと。

保有資産の平均が増加していないこと、が述べられています。

今はiDeCo、NISAなど資産運用の環境は整っていることは

強調されています。

金融リテラシーの向上しかない

まとめると、結局のところ資産は個人責任であり、

個人の金融リテラシーの向上が求めらているということ。

平均寿命が伸びるほど公的年金では不足するリスクが

あることをはっきりを提示された内容です。

なんとなく年金では不足するかも、と感じていたことを

明確な文書で出されたので話題になっているのです。

現役時代からの資産運用を力説されており、今後は

個人責任でなんとかしてほしい、という意図が感じられます。

公的年金に頼られても・・・・というホンネがあるのかもしれません。